Das Vermögen deklariert, die Einkommen versteuert – und trotzdem erhalten in den USA Credit-Suisse-Kunden von ihrer Bank den Laufpass.

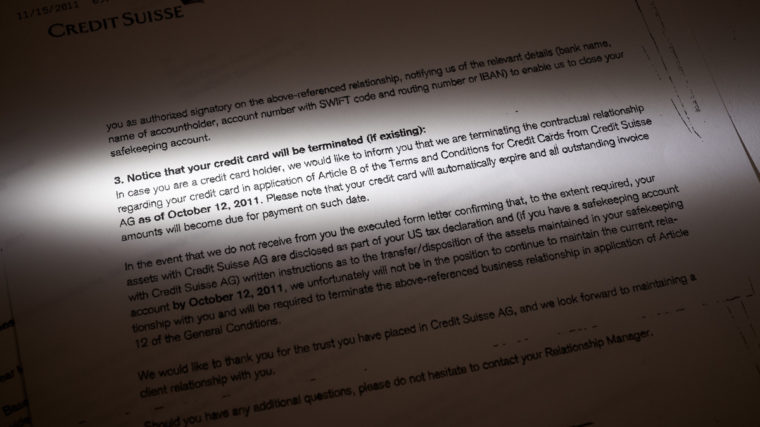

Nach den Amerikanern werden neuerdings auch Schweizer Kunden von Schweizer Banken zu unerwünschten Personen, wenn sie ihren Wohnsitz in den USA haben. Was die Credit Suisse manchen amerikanischen Kunden kürzlich mitteilte, wurde mir bereits mit einem Schreiben am 12. September eröffnet: Bis zum 12. Oktober – also innerhalb von vier Wochen – müssten Aktien, Obligationen und Anteile an einem Anlagefonds veräussert und mein Depot saldiert werden. Meine Kreditkarte werde ebenfalls per 12. Oktober gesperrt.

Kunde der CS dürfe ich selbstverständlich bleiben, aber nur mehr mit einem Spar- oder Kontokorrentkonto. Beigelegt war ein Papier, mit dem ich der CS die Ermächtigung erteilen sollte, die amerikanischen Steuerbehörden jährlich über meine Vermögensverhältnisse zu informieren. Einsprachemöglichkeit: keine.

Eigentlich ein bekannter Kunde

Die CS, so heisst es im Schreiben, folge damit einer Geschäftspraxis, die andere Institute in der Schweiz schon früher eingeführt hätten. Dasselbe Schreiben ging auch an viele andere Schweizer Kunden, die in Amerika leben und arbeiten.

Meiner Bitte, mir doch etwas mehr Zeit zu lassen, da ich bei der aktuellen Lage an den Finanzmärkten substanzielle Verluste realisieren müsste, wurde nicht stattgegeben. Dabei war der CS durchaus bekannt, dass ich seit 2003 als Journalist und Rentner wieder in den USA lebe (wie schon von 1970–1980 als USA-Korrespondent für die «Nationalzeitung» und später die BaZ). Als ehrlicher Steuerzahler gebe ich meine Renten- und Honorareinkommen aus der Schweiz sowie meine Vermögensverhältnisse den Behörden bekannt. Auch das war der CS bekannt; insofern ist ihr Schreiben ein Affront.

Dass mein Fall kein Einzelfall ist, weiss ich aus Gesprächen mit Landsleuten. Es wird auch von der CS bestätigt, ohne dass dort allerdings Zahlen genannt werden. Bei der Bank Vontobel ist man da etwas offener; dort nennt man allerdings auch keine Zahlen.

Seit dem Herbst 2010 betreibt die Vontobel-Gruppe eine Tochtergesellschaft, «Vontobel Swiss Wealth Advisors», mit Sitz in Zürich, die der amerikanischen Börsenaufsicht SEC unterstellt ist und deklarierte Vermögen amerikanischer Steuerzahler betreut – legal, von den amerikanischen Behörden beaufsichtigt und anerkannt. Sie arbeitet sehr erfolgreich – und ist auf der Liste der in den USA unter besonderer Beobachtung stehenden elf Schweizer Institute nicht enthalten.

Strategische Überlegungen

Begründet wird die abrupte «Entlassung» als Bankkunde so: «Verschiedene strategische Überlegungen zur Marktsituation, zur Geschäftsentwicklung und zur aufsichtsrechtlichen Lage haben die Credit Suisse zum Beschluss veranlasst, Dienstleistungen für in den USA domizilierte Kunden nur noch über eine in den USA regulierte Einheit zu erbringen.» Es könne sein, dass dadurch Schweizer Kunden mit US-Wohnsitz es «schwierig» hätten, «ihre bisherigen Beziehungen mit fundamentalen Bankdienstleistungen beizubehalten».

Nett gesagt: Schweizer Bankkunden in den USA, deren Einnahmen aus der Schweiz stammen, werden Depot und Kreditkarte gesperrt. Damit wird man in den USA leicht zur Unperson. Bei welcher amerikanischen Bank bekommt der Kunde nun eine neue Kreditkarte – so ganz ohne «credit record»?

Die «strategischen Überlegungen» bestehen im Wesentlichen aus der Angst vor den amerikanischen Behörden. Diese setzen mittlerweile enormen Druck auf, um ihrer Steuersünder habhaft zu werden. Die Banker meinen, da sei das Risiko, Kunden wie mich weiter zu bedienen ganz einfach zu gross. Mit anderen Worten: Sie haben kalte Füsse bekommen.

Befremdlich und schmerzlich

Irgendwie kann man das ja auch nachvollziehen. Der zunehmende Druck der USA ist eine Tatsache; er ist aber auch verständlich. Die haarspalterische helvetische Unterscheidung zwischen Steuerbetrug (den auch die Schweizer Banken ablehnen) und Steuerhinterziehung (die in der Schweiz nicht strafrechtlich relevant ist) wird in den USA schlicht und einfach nicht geschluckt – in vielen europäischen Ländern unterdessen auch nicht mehr. Dass Bankkunden nun gezwungen werden, ihre Geldanlagen viel zu schnell zu verschieben oder gar zu liquidieren, ist befremdlich und schmerzlich. Es ist aber auch die Folge einer langjährigen Geschäftspolitik der Banken, die nun zum Bumerang für ihre Kunden wird.

Besonders unschön ist der Vorgang auch deshalb, weil es über die Zahl der betroffenen amerikanischen und schweizerischen Bankkunden keine verlässlichen Auskünfte gibt. Einerseits ist die CS gerade im Begriff, auch Kundenbeziehungen in den USA zu liquidieren, die über ihre amerikanischen Niederlassungen laufen. Man wolle den Schwerpunkt eher auf den asiatischen Raum verlegen, heisst es.

Grosse Vermögen bevorzugt

Auf der anderen Seite sind offenbar nicht alle einschlägigen Kunden unerwünscht. Mir selber wurde noch vor wenigen Monaten offeriert, mein Konto mit jenem einer Familienangehörigen in den USA zusammenzulegen. So wäre ein höheres Vermögen entstanden. Gross genug offenbar, um die Fortsetzung der bisherigen Kundenbeziehung trotz aller Schwierigkeiten ins Auge zu fassen. Das aber wollten wir nicht.

Artikelgeschichte

Erschienen in der gedruckten TagesWoche vom 18/11/11